欢迎访问crm客户管理系统!

188-3483-6730

实时监控,动态调整:客户管理软件在贷款风险管理中的即时反馈

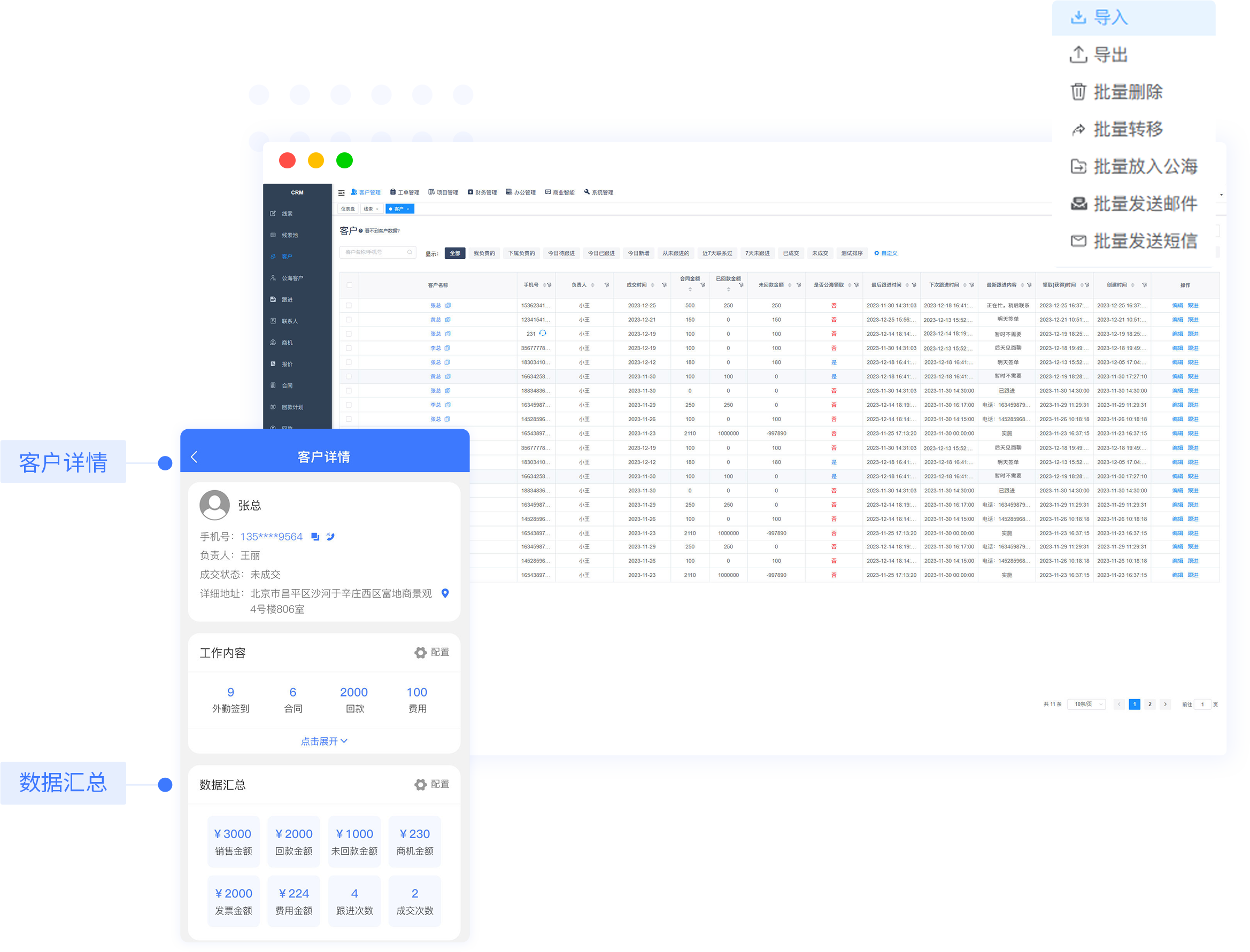

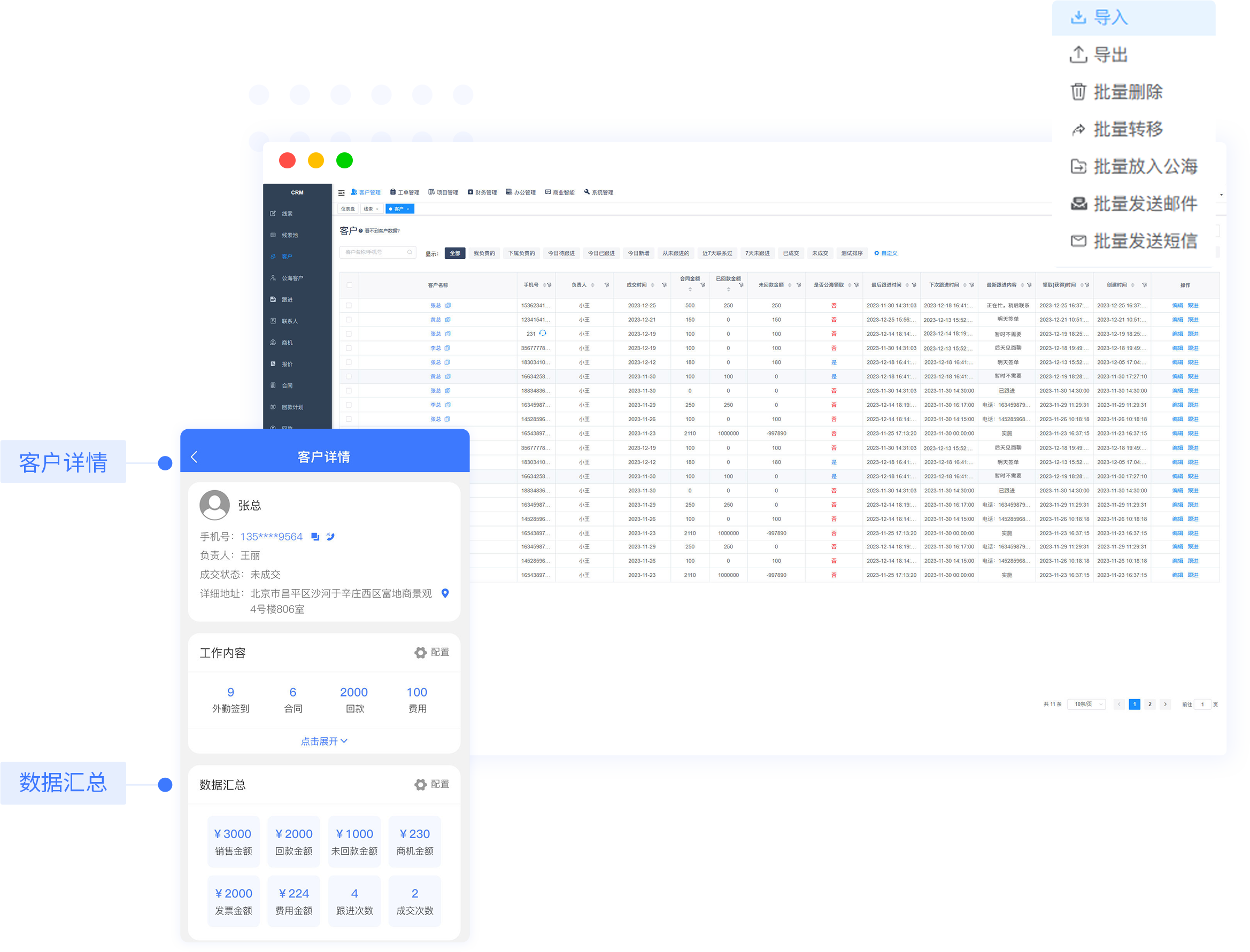

客户管理软件在贷款风险管理中的即时反馈机制,是实现实时监控和动态调整的关键。这种软件通过整合客户信息、业务数据以及交互记录,为贷款风险管理提供了强有力的支持。以下详细阐述客户管理软件在贷款风险管理中的即时反馈作用

一、实时监控

1、客户信息管理

客户管理软件能够高效地收集和存储客户的基本信息,如姓名、联系方式、地址、职业、收入证明、担保信息以及贷款历史、还款记录和信用评分等。

通过对这些信息的实时监控,金融机构可以更清晰地了解客户的信用状况和还款能力,从而做出更明智的贷款决策。

贷款业务管理

客户可以在线填写贷款申请表,系统支持贷款申请的审核流程,包括初审、复审和终审。

系统能够自动计算贷款利率、还款期限和还款金额,并生成贷款合同,提高业务处理效率。

通过实时监控贷款申请的进度和状态,金融机构可以确保贷款业务的高效运转,并及时发现潜在的风险。

风险指标监控

客户管理软件能够实时监控贷款风险指标,如逾期率、坏账率等,为金融机构提供实时的风险状况反馈。

当风险指标超过预设阈值时,系统会立即发出预警,提醒金融机构采取相应措施进行干预。

二、动态调整

1、风险策略调整

根据客户管理软件提供的实时风险反馈,金融机构可以动态调整风险策略。

例如,对于风险较高的客户,可以采取更严格的审核流程、更高的利率或额外的担保措施来降低潜在损失。

业务决策优化

客户管理软件提供的统计分析和报告功能,可以帮助金融机构优化业务决策。

通过分析贷款申请量、放款金额、还款记录等数据,金融机构可以了解贷款业务的整体情况,识别潜在的市场机会和风险点,从而制定更有效的业务策略。

客户服务优化

客户管理软件还可以收集和分析客户的反馈意见,帮助金融机构及时发现服务中的问题并采取措施进行改进。

通过优化客户服务,金融机构可以提高客户满意度和忠诚度,进而提升市场竞争力。

三、即时反馈的优势

1、提高风险响应速度

客户管理软件提供的即时反馈机制,使金融机构能够迅速识别和处理潜在风险。

这有助于金融机构在风险发生前或初期阶段就采取相应措施进行干预,从而降低风险造成的损失。

增强风险管理能力

通过实时监控和动态调整,金融机构可以更加精准地把握风险状况。

这有助于金融机构提升风险管理能力,确保贷款业务的稳健发展。

提升客户满意度

客户管理软件还可以帮助金融机构更好地了解客户需求和服务需求。

通过提供个性化的服务和产品推荐,金融机构可以提高客户满意度和忠诚度,进而促进业务的增长。

综上所述,客户管理软件在贷款风险管理中的即时反馈机制具有显著的优势。它能够帮助金融机构实现实时监控和动态调整,提高风险响应速度和管理能力,并提升客户满意度。因此,金融机构应重视客户管理软件的应用和发展,不断提升其风险管理水平。